Нас ждёт эпичный рынок золота

Большинство инвесторов больше заинтересованы в обогащении, чем в сохранении богатства. Вот почему они никогда не уйдут с фондового рынка. Поскольку индекс Dow Jones вырос в 39 раз за последние 50 лет, это была правильная стратегия. Только с 2009 года индекс Доу-Джонса вырос в 5 раз! Так это явно беспроигрышная позиция!

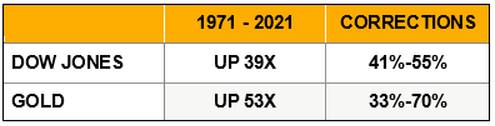

АКЦИИ или ЗОЛОТО

Сравнение доходности и коррекций индекса DowJones и золота

Если исключить дивиденды, золото превзошло Dow. Благодаря реинвестированию дивидендов индекс Доу-Джонса превзошел золото в 3 раза. Сдача золота в аренду или взаймы несколько уменьшила бы разницу.

Но основная причина владения золотом заключается в том, что оно не является чьей-либо ответственностью, и поэтому физическое золото никогда не должно сдаваться в аренду, так как это противоречит цели его хранения для сохранения богатства.

Мы также должны помнить, что фондовый индекс не отражает истинное положение дел. Неудачные компании постоянно исключаются из индекса, а самые успешные компании добавляют. Таким образом, индекс дает более радужную картину, чем то, что произошло на самом деле.

ДОУ ПОТЕРЯЕТ 97% В РЕАЛЬНЫХ СРОКАХ

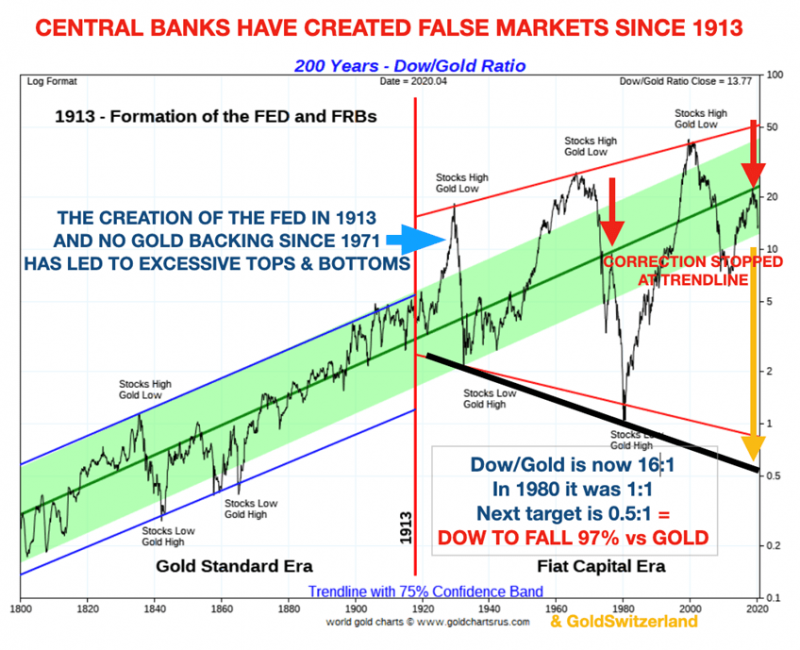

Всё это уже история. Несмотря на то, что золото принесло отличную прибыль, именно то, что происходит с соотношением Доу / Золото в будущем, определяет, должны ли инвесторы оставаться с акциями или держать золото. Приведенный ниже график отношения Доу-Золото дает нам ответ.

График соотношения индекса DowJones к стоимости золота за последние 20 лет

Золото достигло дна в 250$ в 1999 году, когда соотношение достигло максимума 45. Впоследствии соотношение упало до 5 в 2011 году и затем скорректировалось до 22,5 в 2018 году.

С 2018 года возобновился нисходящий тренд Dow/Gold. Индикатор внизу графика - это квартальный MACD, который является очень важным индикатором долгосрочного тренда. MACD повернулся вниз в 2019 году впервые после пика 1999 года. Это очень сильный признак того, что Dow/Gold возобновил долгосрочный нисходящий тренд.

Если затем мы посмотрим на долгосрочную картину отношения Доу/Золото, это даст нам очень хорошее представление о том, куда мы движемся.

Первоначальная цель - соотношение 1 к 1, как в 1980 году, когда индекс Доу-Джонса составлял 850 долларов, а золото - те же 850 долларов.

Это будет означать падение индекса акций на 94% отсюда.

График соотношения DowJones к золоту за последние 200 лет

Но это соотношение, скорее всего, достигнет линии долгосрочного нисходящего тренда 0,5 к 1. С этого момента это будет падение на целых 97%.

Таким образом, падение индекса Доу-Джонса как минимум на 97% по отношению к золоту к 2025 году представляется весьма вероятным.

Поскольку такого рода движения очень часто выходят за рамки допустимого диапазона, мы могли легко увидеть соотношение Доу / Золото 0,2 к 1, что означало бы падение этого отношения на 99% с сегодняшнего дня.

Для подтверждения значительных превышений зеленой полосы уверенности смотрите экстремумы в 1929, 1966, 1980 и 1999 гг.

Что это будет означать для номинальной цены золота или индекса Доу-Джонса, совершенно не имеет значения.

ИНВЕСТОРЫ В АКЦИИ БУДУТ УНИЧТОЖЕНЫ

У инвесторов фондового рынка теперь должны быть бессонные ночи, когда они вот-вот потеряют до 99% своего богатства в течение следующих 5 лет.

Повторяю, хранение акций может полностью уничтожить все ваше финансовое богатство в реальном выражении к 2025 году.

Последствия, очевидно, будут разрушительными не только для частных инвесторов, но и для пенсионных фондов, учреждений, а также для глобальной мировой экономики.

Это приведет к очень разрушительной дефляционной депрессии после непродолжительного гиперинфляционного периода, поскольку центральные банки применяют единственный известный им трюк - НЕОГРАНИЧЕННУЮ ПЕЧАТЬ ДЕНЕГ.

Но на этот раз мир наконец обнаружит, что напечатанные деньги имеют НУЛЕВУЮ ценность.

И то же самое произойдет с держателями долларов США, когда валюта США завершит свое (чуть более) 100-летнее движение к своей внутренней стоимости, равной НУЛЮ.

ЭПИЧНЫЙ ПУЗЫРЬ НА РЫНКЕ АКЦИЙ - КОНЕЦ ЭПОХИ

Как сказал Джереми Грэнтэм, сейчас мы наблюдаем грандиозный пузырь на фондовом рынке, который вот-вот рухнет в ближайшие несколько месяцев.

Но, к сожалению, мы увидим не просто крах фондового рынка, но конец как минимум 300-летней эры и, возможно, 2000-летнего цикла.

В условиях, когда в мире быстро приближается экономический паралич и физическая изоляция, трудно представить, как это может закончиться хорошо. Напротив, то, что сейчас перед нами, может закончиться только плохо и, скорее всего, ОЧЕНЬ ПЛОХО.

Текущие проблемы начались именно тогда, когда в мировой финансовой системе возникло серьёзное давление. Последовало ускоренное печатание денег.

К февралю 2020 года глобальные центральные банки были чрезвычайно довольны тем, что пандемия позволила им найти оправдание панической ситуации, в которой они оказались.

Так что Ковид не является причиной катастрофической ситуации в мире. Нет, Ковид был просто самым ужасным катализатором, который гарантирует разрушительный конец эпохи глобального пузыря.

Covid-19 позволил центральным банкам создать Ниагарский водопад из напечатанных денег и долгов, хаотично хлынувших по всему миру.

И это без необходимости объяснять миру, что финансовая система уже была сломана до вируса. Произошедшее сейчас необычайное денежное создание мало кто будет критиковать.

ЧТО ДЕЛАТЬ

Так что же делать инвесторам?

Для некоторых из нас это довольно очевидно.

Сначала продайте свои акции.

Облигации могут продержаться немного дольше, но в ближайшие пару лет на рынке облигаций произойдет самый впечатляющий крах, поскольку центральные банки потеряют контроль над кредитными рынками и процентными ставками.

Купите страховку и сохранение состояния в виде физических драгоценных металлов (ЗОЛОТО и СЕРЕБРО) и некоторых акций горнодобывающей промышленности.

Помните, что если вы держите какие-либо акции в финансовой системе, вы подвергаетесь риску контрагента.

Очевидно, что драгоценные металлы не решат всех наших проблем, поскольку мировая экономика обрушится. Но лучше держать единственные деньги, которые уцелели в истории.

Практически в каждый кризисный период истории золото и серебро были гарантией.

Как я часто подчеркивал, самая важная защита и актив в трудные времена - это круг семьи, близких друзей и других людей, на которых вы можете положиться и которые могут рассчитывать на вас. В ближайшие годы помощь другим будет иметь решающее значение.

UA

UA EN

EN RU

RU